历年基金四季度加仓行为复盘及三季报七大看点

时间: 2023-11-17 10:12:19 | 作者: 加捻系统

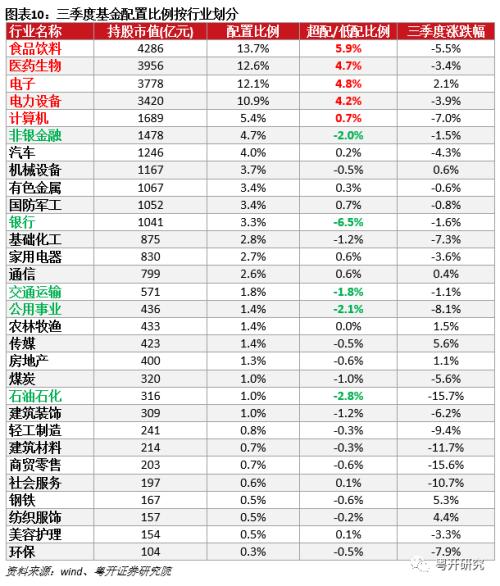

看点3:从大类行业来看,TMT和金融行业相较于Q1加仓,周期和消费则配置比例下降。

看点4:上游资源板块方面,受地缘冲突影响,石油石化、煤炭配置比例继续提升;工业金属和贵金属加仓、能源金属配置比例降至19年以来低位。

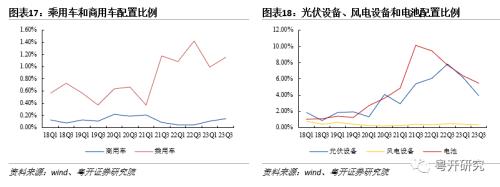

看点5:中游材料&制造板块分化,材料方面,普钢和水泥配置比例提升较大;制造方面,机械、军工、环保行业加仓。新兴起的产业方面,结构分化,赛道股中光伏设备、电池环节下降较多,均已降至前期高点的一半水平,而整车加仓较为显著,回升至高位。

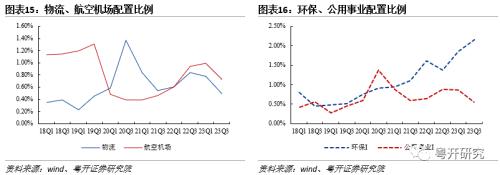

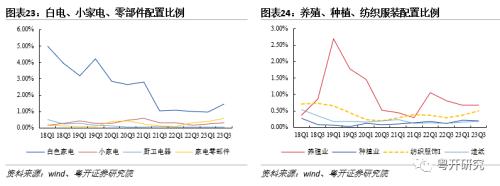

看点6:下游消费板块方面,商品类加仓明显,服务类表现平淡。消费类主要贡献来自于医药多个细分行业的持续触底加仓以及受益于外销增速回升的白电、纺织服装等行业的配置比例提升,白酒相较于Q1配置比例下行。

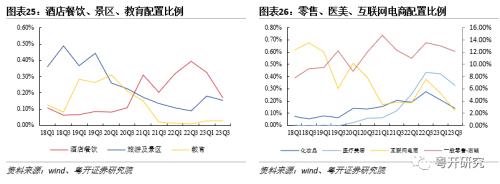

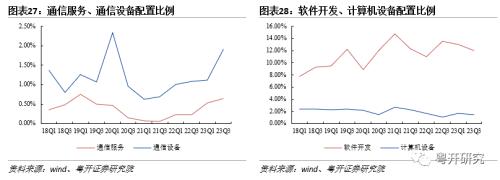

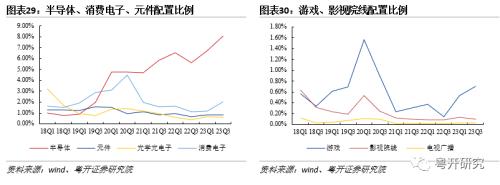

看点7:TMT板块方面,呈现结构分化,通信、半导体、消费电子、游戏是配置比例提升的主要贡献力量,尤其是半导体的配置比例持续刷新近5年的高位,通信、游戏则是自低位回升。

一般而言,基金四季度的调仓主要是基于对年底排名以及次年收益情况的综合考量。从近5年机构的表现来看,整体分类三类:

一是,“落袋为安”型,通常为当年有正收益,故对前三季度涨幅明显的板块获利了结,并在四季度加仓相对稳健或符合美林时钟资产配置的板块,如2019、2020、2021年;二是,“放手一搏”型,通常为全年表现不佳,故在年底排名前提前布局有困境反转预期或有较高赔率的板块,如2022年;三是,“追求确定”型,在短期增长和长期大国博弈的悲观预期下,市场风险偏好极低,故四季度重点布局业绩增长预期较好的板块,追求增长的确定性,如2018年。

从近5年的基金四季度调仓结果上看取得了不错的效果,加仓前20%的行业相较于减仓前20%的行业有比较显著的相对收益。

风险提示:基金三季报仅披露重仓股、基金统计口径误差、基金统计样本局限性。

我们挑选了几支规模较大的主动权益类基金的三季报观点,综合看来,基金三季度的持仓稳中有调,对后市的观点认为市场积极因素增多、信心逐步恢复、对投资机会相对乐观。在行业配置方面提到了对科技、新能源、大消费等板块的关注。具体观点如下:

易方达蓝筹精选基金提到“三季度股票仓位基本稳定,并调整了消费和医药等行业的配置结构。对基本面投资者来说,往往会花非常多的精力用于分析和判断企业未来的净利润水平,但净利润并不是终极意义的回报,到股东的回报还欠缺两步转化,一是净利润到自由现金流,二是自由现金流到股东的口袋。”

景顺长城新兴成长基金提到“三季度组合相对来说比较稳定,淡化短期景气变化带来的股价波动。我国与其他主要国家所处周期位置截然相反,中美利差倒挂且利差持续扩大,资金外流压力增大。市场对经济的短期表现和长期前景都过于悲观了。过去三年,各类风险层出不穷,企业经营以外的因素对股票定价造成了巨大扰动,这一过程已近尾声,预期权益市场即将苦尽甘来。”

富国天惠精选成长基金提到“三季度数据呈现的复苏力度依然不是很强,但我们能看到积极因素在发挥作用的进程中。经过三季度的下跌,权益市场整体估值吸引力逐步提升。当下再过度拘泥于各种偏淡的静态数据已没太大意义。我们对中国经济的长期韧性保持信心。放在更长的时间维度,投资者当前选择承受的市场波动应该是值得的。”

兴全合润基金提到“本基金报告期内维持了较高仓位。美元利率高位徘徊,叠加巴以冲突再次激化,资源品价格高位震荡,因此原材料价格进一步下行从而提升制造业毛利率的红利仍需一段时间。美国经济衰退不明显,高企的利率对其他经济体的流动性产生虹吸效应。”板块方面提到了AI、消费电子、资源品、医药等板块。

易方达消费行业基金提到“本季度我们加大了对汽车整车和零部件板块的配置力度,主要是考虑到国产车未来较长一段时间在全球制造业中整体竞争力的提升。同时我们对一些治理结构退化的个股做了一定的减持操作。从我们对终端消费的跟踪情况看,二季度终端消费数据的疲软持续到了三季度。但随着政府出台一系列稳经济的政策后,市场信心有某些特定的程度恢复。”

睿远成长价值基金提到“三季度,本组合与年中相比,基于对公司基本面展望和估值评估,前十大持股公司和持仓数量发生了变化。展望四季度,海外加息或见顶,国内三季度盈利可能处于筑底阶段,后期面临的积极因素会增加,如流动性和上市公司的利润。”板块方面提到了光伏和新能源、消费服务和精密制造行业。

兴全趋势投资基金提到“三季度国内经济出现企稳回升迹象,其中工业公司利润单月增幅回升、PPI降幅连续缩窄、企业库存触底,居民消费边际好转等,我们始终相信后续稳增长政策仍有望继续发力,呵护经济持续回升。当前长期资金市场估值处于中枢偏低水平,我们看好市场投资机会。”板块方面提到了:1)以半导体、电子等为代表的科技类行业;2)信和电力运营商;3)部分顺周期行业。

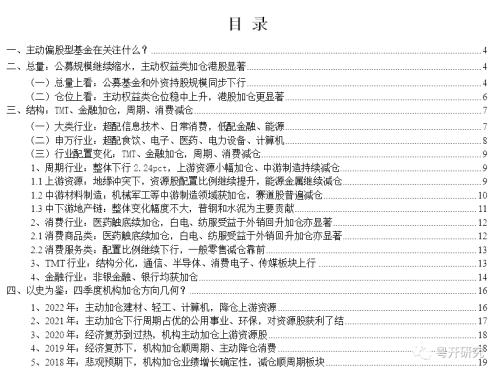

三季度,公募基金总持有股市值约为5.39万亿元,较二季度缩水1839亿元。同样的,外资持股规模也缩减至2.34万亿元,较二季度下降1847亿元,二者降幅相当。

从定价权来看,公募基金持股市值占流通市值比例依旧处于下行趋势中,连续三个季度下行至目前的7.74%,但定价权仍明显高于其他资金。作为市场关注度较高的机构资金,外资在近期的持股市值也出现了明显回落,目前3.25%的水平已处于近些年的历史低点。此外,融资余额逆势上行,是三季度A股较为重要的“活水”。

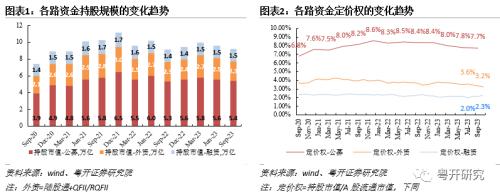

我们选取普通股票型、偏股混合型、灵活配置型三类基金投资类型作为主动权益类基金的统计口径,本文主要观察主动权益类基金三季度的变化。

三季度,主动权益类基金规模连续两个季度回落至36200.51亿元,主要是受到持股市值缩水影响所致(基金资产净值和股票投资市值较去年底分别-14.6 pct和-13pct)。主动权益类基金持股市值占流通市值比依旧处于下行趋势中,Q3较Q2再次下行0.35pct。

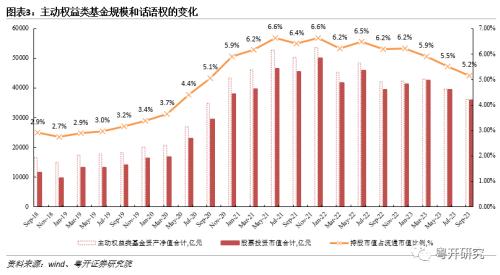

新发基金依然遇冷。2023年以来单季度发行规模始终徘徊在2000多亿元的阶段低位水平,三季度随市场大幅调整,主动权益类基金的发行也明显受一定的影响。按基金成立日统计,Q3主动权益类基金的发行规模仅有84.15亿元,占当季总发行规模的比例也大幅缩水至4.12%的水平。

A股方面,主动型权益类基金的仓位稳中有升。整体法下三季度仓位上升至84.28%,相较于二季度上升0.29个百分点,与去年底仓位水平相当。具体来看,普通股票型、偏股混合型、灵活配置型基金三季度仓位分别为88.84%、87.17%和75.84%,相较上期分别上升0.35、0.32和0.12个百分点。

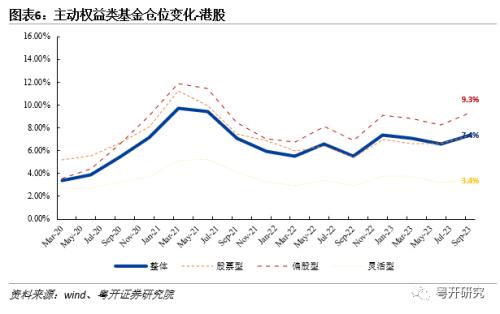

港股方面,仓位提升相对更显著。整体法下三季度仓位上升至7.39%,相较于二季度上升0.78个百分点,超过去年底仓位水平。具体来看,普通股票型、偏股混合型、灵活配置型基金三季度仓位分别为7.35%、9.32%和3.40%,相较上期分别上升0.75、1.05和0.21个百分点。

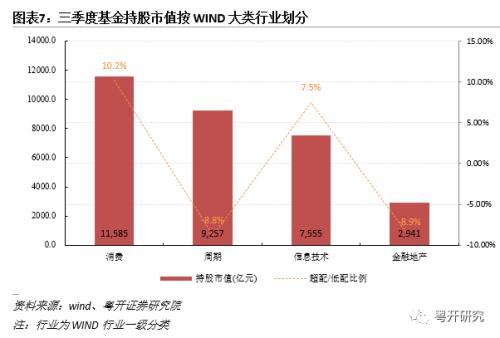

大类行业配置上,三季度基金的绝对持仓中消费(日常消费+可选消费+医疗保健)仍是大头,持仓市值超过万亿为11585.4亿,周期(能源、材料、工业、公用事业)、信息技术(信息技术、电信服务)、金融地产(金融、房地产)以9257.3亿、7555.4亿、2941.2亿分列第2~4位。

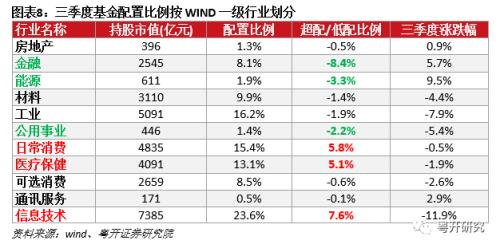

结合细分行业的流通市值配置来看,超配的行业以信息技术、日常消费、医疗保健行业居前;低配的行业以金融、能源、公用事业行业居前。

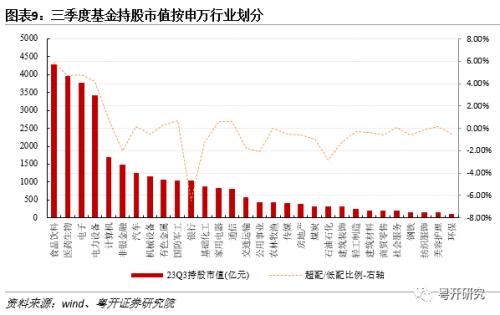

行业配置上,三季度基金的绝对持仓中,前五为餐饮(4286亿)、医药生物(3956亿)、电子(3778亿)、电力设备(3420亿)、计算机(1689亿),后五为环保(104亿)、美容护理(154亿)、纺织服饰(157亿)、钢铁(167亿)、社会服务(197亿)。

结合细分行业的流通市值配置来看,超配的行业以餐饮、电子、医药生物、电力设备、计算机行业居前;低配的行业以银行、石油石化、公用事业、非银金融、交通运输行业居前。

由于年报/中报与一季报/三季报披露的持股程度不同,导致数据口径有所差别而不具备可比性,因此下文我们只选取定期报告中重仓股的三季度变化与一季度作对比,配置比例指基金重仓股的持有股市值占整体持股市值的配置比例。

1、周期行业:整体下行2.24pct,上游资源小幅加仓、中游制造持续减仓

周期行业大致分为上游资源、中游材料&制造、中下游地产链三个板块,23Q3上游资源和部分中下游地产链的配置比例小幅上行,而中游材料&制造的表现分化,其中机械、军工、环保、汽车整体配置均比例上行,而光伏设备和电池等赛道股遭到持续减仓。

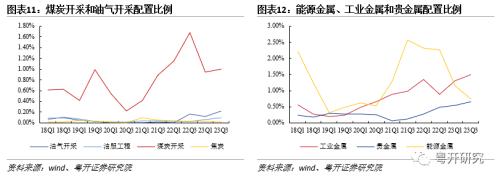

石油石化、煤炭板块加仓。油气开采的基金重仓配置比例升至近年高位为0.23%,较23Q1上升0.11pct。煤炭的基金重仓配置比例高位回落,Q3小幅加仓至1.00%。

有色金属仓位加仓分化,工业金属、贵金属的基金重仓配置比例持续上升,尤其是工业金属较23Q1上升较多,上升0.19pct至1.50%。能源金属遭持续减仓,基金重仓配置比例降至近期低位。

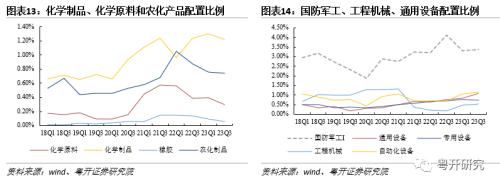

化工的配置比例整体下行,主要是受到化学原料、化学制品的下降居前拖累,较23Q1分别下行0.1pct和0.08pct。

机械设备、国防军工、环保整体配置均比例上行 。国防军工的基金重仓配置比例较23Q1继续小幅回升至3.36%。机械设备配置比例整体上行,尤其是通用设备的配置比例上行更显著,升至近年高位,较23Q1上升0.26pct。此外,环保板块的配置比例提升也显著,较23Q1上升0.29pct至目前的2.15%。

赛道股普遍减仓,整车逆势加仓。具体来看,汽车方面商用车、乘用车的基金重仓配置比例均较23Q1回升,乘用车加仓显著,较23Q1上升0.16pct至目前的1.16%。赛道股则普遍减仓,光伏减仓幅度最大,23Q3较23Q1大幅下行2.28pct,目前3.90%的配置比例仅有去年同期的一半。电池的配置比例高点在21Q3,经过2年的消化,目前5.44%的配置比例也近高点的一半。

地产链整体配置比例不高,23Q3相较于23Q1变化幅度不大,其中普钢和水泥上升幅度居前贡献主要上行动力,目前的基金重仓配置占比分别是0.29%和0.23%。

食品饮料在23Q3继续遭减仓,其中白酒的基金重仓配置比例较23Q1下降0.93pct至12.08%,其余子版块亦有小幅下行,饮料乳品下行0.12pct,食品加工下行0.04pct。

医药板块在23Q3有明显的加仓。23Q3基金重仓配置比例较23Q1上升最多的是化学制药板块,上升0.52pct至2.59%,医疗器械同样加仓靠前,23Q3上升0.11pct至2.77%,此外,中药板块自低位连续多个季度回升。

家电板块在23Q3亦有明显加仓,尤其是白电加仓幅度最大,主要受益于外销回升、成本下行对业绩的正贡献。具体来看,白电、家电零部件加仓幅度较为明显,分别上升0.51pct和0.18pct,23Q3基金重仓配置占比分别是1.47%和0.57%。

此外,纺织服装同样受益于出口链获得较多加仓,23Q3基金重仓配置比例上升0.12pct至0.50%。

消费服务整体配置比例继续下行。具体来看,一般零售、酒店餐饮、互联网电商、医疗美容板块23Q3基金重仓配置比例下降较多,分别下降0.93pct、0.15pct、0.14pct和0.10pct,目前配置占比分别是12.08%、0.17%、0.12%和0.33%。

通信获持续加仓,板块配置比例自21Q3触底后持续回升,从重仓股来看,目前配置比例已接近近5年的高位,尤其是在AI算力爆发之下在今年一季度配置比例加速上行。具体来看,通信设施和通信服务在23Q3基金重仓配置比例分别上升0.80pct、0.11pct,目前配置占比分别是1.91%和0.64%。

计算机配置比例均有下降,软件开发、计算机设备在23Q3基金重仓配置比例分别下降0.93pct、0.14pct,目前配置占比分别是12.08%和1.49%。

电子细分板块内部分化,半导体及消费电子拉动贡献主要上行动力,半导体板块在整体配置比例不低的情况下,23Q3再次上升1.41pct至8.10%,此外,消费电子也有显著抬升,23Q3基金重仓比例上升0.87pct至2.02%。此外,光学光电子配置比例小幅下行0.05pct。传媒方面,游戏有较大抬升,23Q3基金重仓比例上升0.17pct至0.70%。

金融行业整体获加仓,非银、银行行业在23Q3基金重仓比例分别上升0.87pct和0.62pct至4.72%和3.32%。

从大类行业来看,TMT和金融行业相较于Q1加仓,周期和消费则配置比例下降。具体来看:

1)上游资源板块,在地缘冲突影响下,石油石化、煤炭板块配置比例继续提升;工业金属和贵金属加仓、能源金属配置比例降至19年以来低位。

2)中游材料&制造板块,材料方面,普钢和水泥配置比例提升较大;制造方面,机械、军工、环保行业加仓。新兴起的产业方面,结构分化,赛道股中光伏设备、电池环节下降较多,均已降至前期高点的一半水平,而整车环节尤其是乘用车的加仓较为显著,回升至高位。

3)下游消费板块,商品类加仓明显,服务类表现平淡。消费类主要贡献来自于医药多个细分行业的持续触底加仓以及受益于外销增速回升的白电、纺织服装等行业的配置比例提升,白酒相较于Q1配置比例下行。

4)TMT板块,业绩回暖支撑下呈现结构分化,通信、半导体、消费电子、游戏是配置比例提升的主要贡献力量,尤其是半导体的配置比例持续刷新近5年的高位,通信、游戏则是自低位回升。

一般而言,基金四季度的调仓主要是基于对年底排名以及次年收益情况的综合考量。从近5年机构的表现来看,整体分类三类:一是“落袋为安”型,通常为当年有正收益,故对前三季度涨幅明显的板块获利了结,并在四季度加仓相对稳健或符合美林时钟资产配置的板块,如2019~2021年;二是“放手一搏”型,通常为全年表现不佳,故在年底排名前提前布局有困境反转预期或有较高赔率的板块,如2022年;三是“追求确定”型,在短期增长和长期大国博弈的悲观预期下,市场风险偏好极低,故四季度重点布局业绩增长预期较好的板块,追求增长的确定性,如2018年。

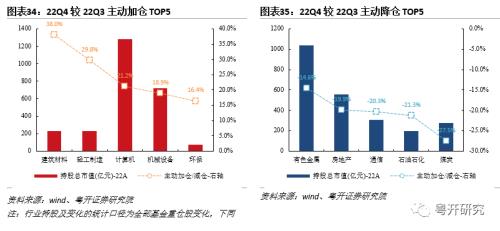

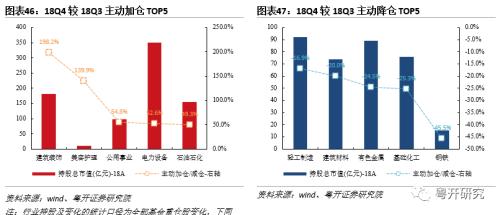

2022年四季度的重仓股行业变化来看,持仓市值上升前五的行业为建筑材料、轻工制造、计算机、机械设备、传媒行业,分别上升43.1%、37.3%、35.4%、24.7%、24.1%、19.2%;持仓市值下降前五的行业为农林牧渔、有、色金属、通信、房地产、石油石化、煤炭行业,分别下降-13.2%、-17.1%、-17.9%、-20.8%、-26.4%、-43.8%。

为了衡量实际主动加仓和主动减仓的情况,我们将剔除指数上涨下跌对持仓市值带来的被动影响。多个方面数据显示,建筑材料、轻工制造、计算机、机械设备、环保行业主动加仓居前,煤炭、石油石化、通信、房地产、有色金属行业主动降仓居前。

2022年由于全年受到内外扰动的影响,全年宽基指数悉数下跌,因此机构或出于博弈后市会有超跌反弹的考量,因此积极布局前期跌幅较大、以及基本面有望困境反转的行业板块。减仓的净利润增速预期更高主要是由于房地产的扰动较大所致。

2021年四季度的重仓股行业变化来看,持仓市值上升前五的行业为电子、公用事业、农林牧渔、社会服务、房地产行业,分别上升35.3%、32.6%、31.1%、29.9%、29.8%;持仓市值下降前五的行业为煤炭、石油石化、商贸零售、钢铁、医药生物行业,分别下降-42.6%、-36.6%、-31.8%、-16.1%、-11.7%。

为了衡量实际主动加仓和主动减仓的情况,我们将剔除指数上涨下跌对持仓市值带来的被动影响。多个方面数据显示,公用事业、社会服务、房地产、环保、综合行业主动加仓居前,商贸零售、煤炭、石油石化、纺织服饰、计算机行业主动降仓居前。

2021年在国内双碳目标以及全球高通胀的影响下,成长股以及资源股相继带领A股上行,但三季度开始经济面临下行压力,全年涨幅有所收窄。因此2021Q4机构或出于“落袋为安”的考量,对前期涨幅明显的板块进行获利了结,主动加仓了下行周期占优的公用事业、环保等板块。

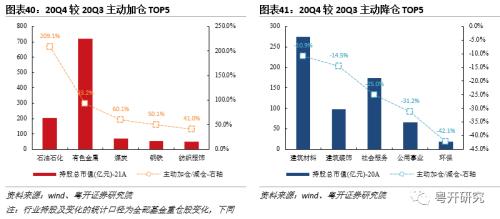

2020年四季度的重仓股行业变化来看,持仓市值上升前五的行业为石油石化、有色金属、煤炭、钢铁、国防军工行业,分别上升226.0%、123.5%、75.8%、62.2%、53.7%;持仓市值下降前五的行业为环保、公用事业、综合、建筑装饰、传媒行业,分别下降-50.8%、-30.2%、-25.0%、-20.7%、-11.4%。

为了衡量实际主动加仓和主动减仓的情况,我们将剔除指数上涨下跌对持仓市值带来的被动影响。多个方面数据显示,石油石化、有色金属、煤炭、钢铁、纺织服饰行业主动加仓居前,环保、公用事业、综合、社会服务、建筑装饰行业主动降仓居前。

2020年随着补库存周期开启,强化盈利加速修复,基本面表现强劲。同时,虽有疫情的冲击,但在全球比较优势下,国内情况要好于国外,因此整体市场表现较好,主流宽基指数连续两年大幅上行。因此,2020Q4机构或同样出于“落袋为安”的考量,对前期涨幅明显的板块进行获利了结,主动加仓了前期“滞涨”板块,同时积极布局安全边际较高的低PE板块。

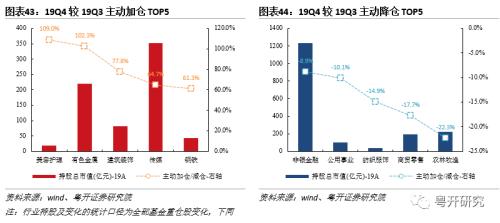

2019年四季度的重仓股行业变化来看,持仓市值上升前五的行业为有色金属、美容护理、建筑装饰、传媒、钢铁行业,分别上升112.9%、111.3%、79.6%、、77.5%、66.1%;持仓市值下降前五的行业为农林牧渔、商贸零售、纺织服饰、公用事业、国防军工行业,分别下降-18.8%、-18.1%、-12.6%、-9.5%、-8.4%。

为了衡量实际主动加仓和主动减仓的情况,我们将剔除指数上涨下跌对持仓市值带来的被动影响。多个方面数据显示,美容护理、有色金属、建筑装饰、传媒、钢铁行业主动加仓居前,农林牧渔、商贸零售、纺织服饰、公用事业、非银金融行业主动降仓居前。

2019年随着盈利底确认,市场对经济下行的担忧有所缓解,市场随之反弹活跃,但中美贸易以及经济调结构始终牵动着市场的神经。因此,19Q4机构或同样出于“落袋为安”的考量,对前期涨幅明显的板块进行获利了结,主动加仓了在复苏周期中受益的地产开工链、具备明显估值切换预期的板块如传媒,减仓了涨幅较大的消费板块。

2018年四季度的重仓股行业变化来看,持仓市值上升前五的行业为建筑装饰、美容护理、公用事业、农林牧渔、电力设备行业,分别上升190.7%、133.3%、47.1%、46.3%、46.3%;持仓市值下降前五的行业为钢铁、基础化工、有色金属、建筑材料、煤炭行业,分别下降-64.5%、-42.1%、-38.6%、-32.9%、-28.6%。

为了衡量实际主动加仓和主动减仓的情况,我们将剔除指数上涨下跌对持仓市值带来的被动影响。多个方面数据显示,建筑装饰、美容护理、公用事业、电力设备、石油石化行业主动加仓居前,钢铁、基础化工、有色金属、建筑材料、轻工制造业主动降仓居前。

2018年在美元强势周期之下,新兴市场表现普遍不佳,叠加中美贸易摩擦更进一步加剧了经济的下降带来的压力以及投资的人对中长期经济基本面的担忧,压制A股的表现。因此,在整体市场悲观情绪未能缓解之下,未来增长的确定性或是机构的主要考量,胜率优先赔率。

...

浙公网安备 浙ICP备11046826号-2

浙公网安备 浙ICP备11046826号-2